Wie mache ich eine Portfolioanalyse Schritt für Schritt?

Eine gründliche Portfolioanalyse ist der Schlüssel, um dein Investmentportfolio zu bewerten und zu optimieren. Dabei geht es nicht nur um Rendite, sondern auch um Diversifikation, Risikomanagement und das Erreichen deiner finanziellen Ziele. In diesem Artikel klären wir Schritt für Schritt: Wie mache ich eine Portfolioanalyse? Egal ob du Anfänger oder erfahrener Anleger bist.

Warum ist eine Portfolioanalyse wichtig?

Bevor wir in die einzelnen Schritte einsteigen, ist es wichtig zu verstehen, warum eine Portfolioanalyse so entscheidend ist:

- Langfristige Ziele verfolgen:

- Deine finanziellen Ziele (z. B. Altersvorsorge, Hauskauf, passives Einkommen) bleiben im Fokus.

- Rendite steigern:

- Du erkennst Schwachstellen und kannst ineffiziente Investments ersetzen.

- Risiken minimieren:

- Eine Analyse hilft, Klumpenrisiken aufzudecken und zu reduzieren.

- Kosten kontrollieren:

- Hohe Gebühren können deine Rendite schmälern – eine Analyse deckt sie auf.

Mit einer strukturierten Herangehensweise kannst du sicherstellen, dass dein Portfolio optimal aufgestellt ist.

Schritt-für-Schritt-Anleitung zur Portfolioanalyse

Hier zeige ich dir eine bewährte Methode, wie du dein Portfolio systematisch analysieren kannst:

1. Ziele definieren

Jeder Anleger hat individuelle Ziele. Beantworte für dich folgende Fragen:

- Was möchte ich mit meinem Portfolio erreichen?

- (z. B. Vermögensaufbau, Ruhestand, finanzielle Freiheit)

- Welchen Zeithorizont habe ich?

- Welches Risiko bin ich bereit einzugehen?

Deine Ziele beeinflussen die Struktur und Strategie deines Portfolios maßgeblich.

2. Daten sammeln

Sammle alle relevanten Informationen über dein Portfolio:

- Anlageklassen:

- Welche Arten von Investments hast du (Aktien, ETFs, Anleihen, Immobilien)?

- Wertentwicklung:

- Wie haben sich deine Anlagen in den letzten Monaten oder Jahren entwickelt?

- Kosten:

- Welche Gebühren fallen an (z. B. Verwaltungsgebühren, Transaktionskosten)?

Nutze Tools wie Holistic Capital als Portfolio Tracker oder JustETF für ETF-Infos, um diese Daten übersichtlich darzustellen.

3. Performance bewerten

Vergleiche die Rendite deiner Investments mit Benchmarks wie dem MSCI World oder dem DAX. Achte dabei auf:

- Absolute Performance: Wie viel Rendite hast du erzielt?

- Relative Performance: Schneiden deine Investments besser oder schlechter als der Markt ab?

- Dividenden: Berücksichtige auch regelmäßige Ausschüttungen.

4. Risikoprofil analysieren

Bewerte die Risiken deines Portfolios:

- Volatilität: Schwankt der Wert deiner Investments stark?

- Beta-Wert: Wie stark reagiert dein Portfolio auf Marktschwankungen?

- Klumpenrisiken: Sind bestimmte Branchen oder Länder überrepräsentiert?

5. Diversifikation prüfen

Eine gute Diversifikation ist essenziell, um Risiken zu minimieren. Stelle sicher, dass dein Portfolio breit gestreut ist:

- Über verschiedene Anlageklassen (z. B. Aktien, Anleihen, Immobilien).

- Über Regionen (z. B. Nordamerika, Europa, Schwellenländer).

- Über Branchen (z. B. Technologie, Gesundheit, Energie).

6. Kosten analysieren

Überprüfe die Kostenstruktur deines Portfolios:

- Fondsgebühren: ETFs und aktiv gemanagte Fonds haben unterschiedliche Kostenstrukturen.

- Transaktionskosten: Wie hoch sind die Gebühren für Käufe und Verkäufe?

- Steuern: Berücksichtige mögliche Steuerabzüge oder -vorteile.

7. Schwachstellen identifizieren

Nachdem du die obigen Analysen durchgeführt hast, erkennst du Schwachstellen wie:

- Übergewichtung bestimmter Sektoren oder Regionen.

- Investments, die langfristig unterperformen.

- Hohe Gebühren, die deine Rendite schmälern.

8. Maßnahmen ableiten

Leite auf Basis deiner Erkenntnisse konkrete Maßnahmen ab:

- Rebalancing: Passe die Gewichtung deines Portfolios an, um zu deiner Zielstruktur zurückzukehren.

- Unterperformer ersetzen: Verkaufe schwache Investments und investiere in bessere Alternativen.

- Diversifikation stärken: Investiere in unterrepräsentierte Bereiche, um Risiken zu reduzieren.

9. Langfristige Strategie festlegen

Erstelle einen Plan für die Zukunft, um dein Portfolio regelmäßig zu überprüfen und anzupassen:

- Setze klare Regeln für das Rebalancing (z. B. einmal im Jahr).

- Behalte deine Ziele und Risikobereitschaft im Blick.

- Nutze Tools oder professionelle Unterstützung, um effizient zu arbeiten.

Typische Fehler bei der Portfolioanalyse vermeiden

Selbst bei einer gründlichen Analyse gibt es Stolperfallen, die du vermeiden solltest:

- Emotionale Entscheidungen:

- Lasse dich nicht von kurzfristigen Marktschwankungen oder Schlagzeilen beeinflussen.

- Fokus auf vergangene Performance:

- Vergangene Erfolge garantieren keine zukünftigen Gewinne.

- Mangelnde Geduld:

- Erfolgreiches Investieren erfordert einen langfristigen Horizont.

- Kosten unterschätzen:

- Selbst kleine Gebühren können deine Rendite über Jahre stark beeinträchtigen.

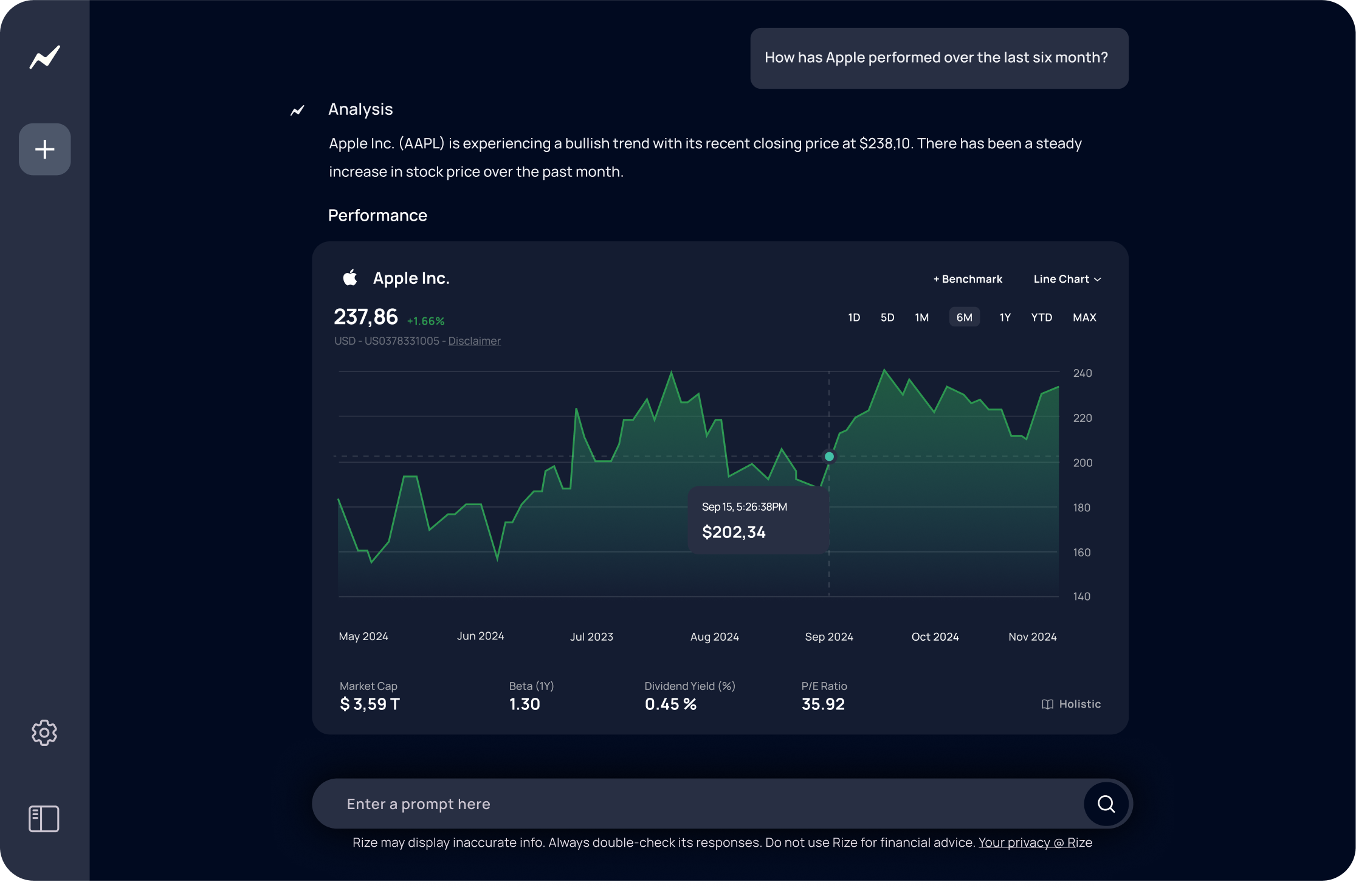

Portfolioanalyse mit KI: Rize Capital Chatbot

Eine manuelle Portfolioanalyse kann zeitaufwendig und komplex sein. Hier kommt Rize Capital ins Spiel: Mit unserer KI-gestützten Plattform kannst du dein Portfolio in Echtzeit analysieren und individuelle Handlungsempfehlungen erhalten. So einfach wie ChatGPT, nur für Aktien und weiter Investments. Egal ob du Fragen zu deiner Diversifikation, Performance oder Kostenstruktur hast – Rize liefert dir klare Antworten und hilft dir, die besten Entscheidungen zu treffen.

Häufige Fragen zur Portfolioanalyse

Wie oft sollte ich eine Portfolioanalyse durchführen?

Mindestens einmal im Jahr oder bei großen Änderungen deiner finanziellen Situation. Auch nach erheblichen Marktbewegungen lohnt sich eine Überprüfung.

Welche Tools für die Portfolioanalyse sind hilfreich?

Tools wie Holistic Capital oder JustETF bieten eine gute Grundlage für die Analyse. Für tiefere Einblicke eignet sich eine KI-gestützte Lösung wie Rize Capital.

Wie erkenne ich, ob mein Portfolio gut diversifiziert ist?

Ein diversifiziertes Portfolio enthält verschiedene Anlageklassen, Branchen und Regionen. Tools oder Diagramme, die deine Allokation visualisieren, können dir dabei helfen.

Was ist Rebalancing, und warum ist es wichtig?

Rebalancing bedeutet, dein Portfolio auf die ursprüngliche Zielstruktur zurückzusetzen, indem du z. B. übergewichtete Anlagen verkaufst und in untergewichtete investierst. Es hilft, Risiken zu kontrollieren und die Balance zu halten.

Weitere Artikel zur Portfolioanalyse:

Portfolioanalyse mit KI: Die Zukunft der Investments: Zum Artikel

Bedeutung der Portfolioanalyse für Investitionen: Zum Artikel

Portfolioanalyse Beispiel und Erklärung: Zum Artikel

Tools für die Portfolioanalyse: Die besten Portfolio Tools: Zum Artikel

Portfolioanalyse: So optimierst du dein Aktien-Portfolio: Zum Artikel

Wie mache ich eine Portfolioanalyse Schritt für Schritt?: Zum Artikel

Tipps für die Portfolioanalyse: Portfolio Analysieren für Einsteiger: Zum Artikel